こんにちわ、二児の父親・子育て系の発信をしている 修三 と申します(^.^)

今回は大学費用を「学資保険」を使った場合と「NISA」を使った場合で比較検証していきます。

大学費用は「学資保険」で積み立てるのが最も一般的ですが、今年から始まった「新NISA」で積み立てるという方法もあります!

「学資保険」は10年くらい前までは、貯金よりはマシという点から必要性が高かったと思います。

しかし今は時代が変わり、必要性が無くなりました!

今回の記事を読んでいただければ、その理由がハッキリと理解できる内容となります。

今回は、「学資保険」が必要なくなった理由と、「NISA」で大手保険会社の学資保険シミュ―レーションと同じ金額を積み立てた時の、金額差を比較していきたいと思います。

同じ金額を積み立てても、何を使うか?によってもの凄く差が出ます。

もう既に「学資保険」に入っている方でも、今からNISAにシフトチェンジ可能です。

その具体的な方法もお話ししていきたいと思います。

では行ってみましょう~(^.^)/

学資保険は元本保証ではない

学資保険は満了まで続ければ元本保証です。

しかし途中解約の場合は、ほぼ100%の確率で元本割れになります。

「元本保証」とは銀行預金のように、いかなる場合でも「元本割れしない」場合のことを言います。

学資保険は決して元本保証の商品ではありません。

「契約満了まで続ければ」という条件付きだからです。

勘違いしないよう(させられないよう)お気を付けくださいm(__)m

学資保険でお金が増える理由

学資保険は皆さんから預かったお金を、一部投資に回し運用されます。

満期になると数万円を上乗せして、みなさんにお戻する投資型の保険になります。

学資保険はノーリスクと思っている方も多いと思いますが、そんなことはありません。

満期前に解約すると、元本割れを起こします!

好きなタイミングで自分のお金を引き出せないのはリスクです。

また保険会社が倒産したら掛け金は多くて掛け金の90%の返金になります。

そこそこのリスクを抱えてますよね~(^-^;

しかし、リスクの割に増えるお金が少ないのがデメリットなんです!

学資保険は利率が低い!

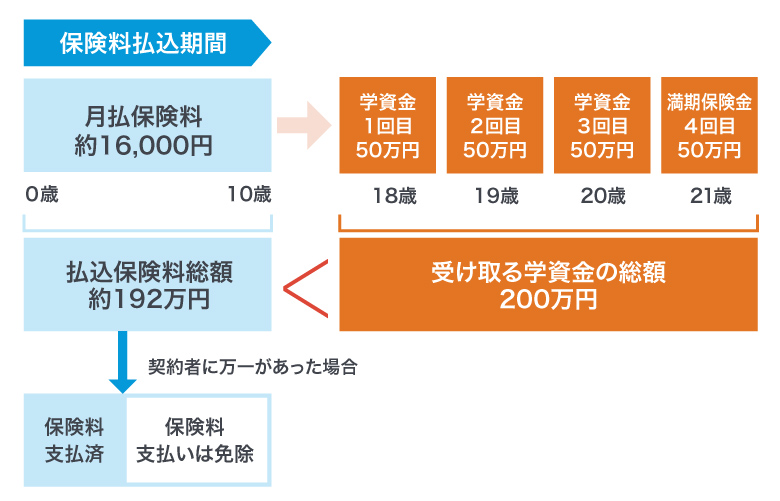

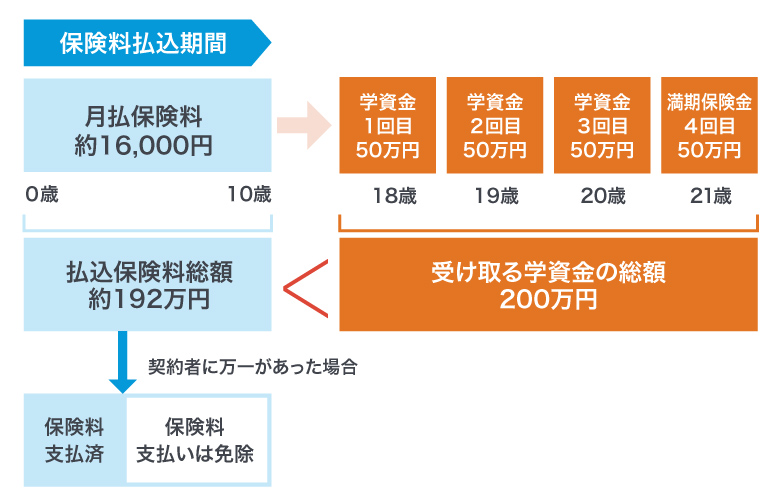

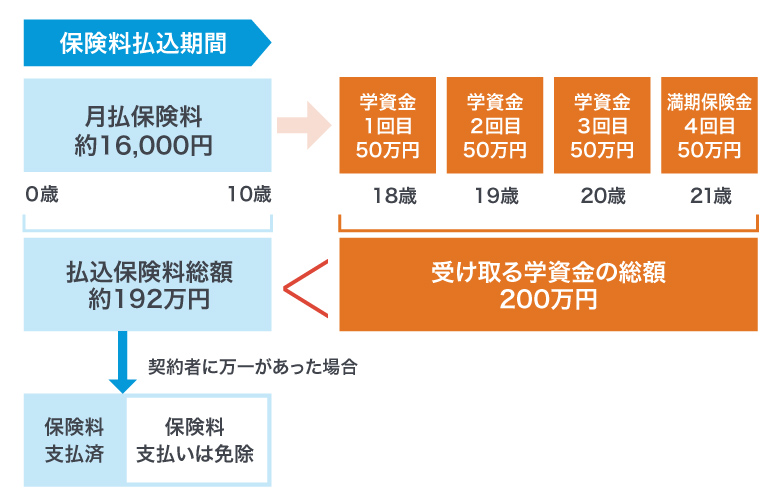

↑のシミュレーションは大手保険会社の学資保険の説明欄に載っている支払い例です。

払込保険料総額は約192万円です。

受取る学資金の総額は200万円となっています。

「8万円も増えるんだ~」と思ったら大間違いです!

このシミュレーションの場合、年利計算をすると「年利0.4%以下」になります(^-^;

「銀行預金より増えているから悪くない」と考える方もいるかもしれませんが、学資保険と銀行預金ではリスクが違います。

貯金ではなく投資と比較しよう

学資保険は銀行の金利と比較されがちですが、銀行預金はノーリスク・出し入れ自由なのに対し、学資保険は保険期間中は資金ロック(引き出し不可)されます。

銀行が潰れたら1000万円までは保証されますが、保険会社が潰れたら金額にかかわらず最大で90%までしか保証されません。

保険屋さんの口車に乗って、銀行金利と比較してはいけませんよ~

比較すべきは投資信託です!

なぜなら、保険会社はみなさんから預かったお金を、優良な投資信託で運用し増やしているからです。

投資の相場を知ろう

学資保険に10年かけて預けた192万円を、NISAを使って優良な投資信託に預けたらどうなると思いますか?

一番人気の「オール・カントリー」という投資信託に預けると、1年後には平均値で205.4万円(+13.4万円)になります。(年利7%で計算)

たった1年でですよ~

では、8年後にはいくらになっていると思いますか~?

なんと平均的な増え方をすると335万円になるんです。

コレが投資信託の相場です!

年利5~7%が投資信託の相場なんです。

人にお金を預けた(貸した)ときに得られる金利の相場は、低リスク低リターンのモノで年利3~7%なんです。

学資保険の年利0.4%以下は、日本の国債(元本保証 年利0.5%)よりも低い金利なんです。

相場を知らないとカモにされます!

しっかり勉強していきましょう~

物価が上がっている時代では学資保険は大損

ここ数年、日本でも物価が上昇しています。

「コストプッシュ型」と言われるインフレで、国が狙って起こしたインフレではありませんが、日本も毎年2%を目標に物価と賃金の上昇を狙っています。

毎年2%物価が上がるということは、現在の192万円は、8年後には225万円の価値になっている計算になります。

いつでも引き出せる銀行預金と違い、資金拘束される学資保険に年利2%以下で預けてしまうと、実質損することになります。

教育費も年々値上がりしています。

インフレも考慮して大学資金を貯めていきましょう~

学資保険の時代は終わった

「失われた30年」という、日本の物価が上がらず、賃金が上がらなかった時代があります。

当時は学資保険は、教育費を貯める選択として悪いモノではありませんでした。

しかし、現在は物価が上がり、NISAという税金のかからない投資商品をインターネットを通じて資産運用できる時代になりました。

昔は必要だった学資保険が、今は必要なくなったということです。

昔はテレホンカードが必要だったけど、携帯電話が出てきてテレホンカードが必要なくなったと同じ現象です。

時代とともにサービスも進化していきます。

取り残されないように、新しい情報・サービスを取り入れていきましょう~

NISAと学資保険を比較しよう

NISAで運用できる投資信託にはたくさんの種類がありますが、おすすめは「eMAXIS Slim 全世界株式(オール・カントリー)」(もしくはS&P500)です!

過去の平均年利(1年間で増える金額)は約7%にもなります。

100万円を1年預けたら7万円増えるということです。

学資保険とは増え方が全然違いますよね~(^.^)

学資保険のシミュレーション

↑は大手保険会社の学資保険の一例です。

0歳から10歳まで10年16,000円積み立てて、10歳から18歳までは積立なし、18歳から4年間50万円ずつ受け取るプランです。

このプランをNISAの投資信託(オール・カントリー)で全く同じ条件で試算してみましょう~

NISAのシミュレーション

ではNISAでオール・カントリーを積み立てた場合のシミュレーションをしていきましょう~

まずは毎月1.6万円を10年積立すると274万円になりました!

元本(積み立てたお金)は192万円なので、82万円も増えました!

しかしコレだけではありません。

10歳から18歳までこの274万円を8年間運用しています。

同じことをオール・カントリーでやってみましょう!

何と192万円が479万円になり、287万円も増えました(^.^)

そしてまだまだ終わりません(笑)

4年間を運用しながら取り崩してみましょう~

シミュレーションサイトの性質上、毎月の取り崩し額でしか計算できませんが、毎月11万円も取り崩し可能です。

合計受取金額は528万円になります(@_@)

学資保険との受取金額の差は328万円です。

コレが投資信託の平均相場です!

この相場を知っていれば、学資保険を使う理由は見当たりません。

払込免除になる学資保険の価値

学資保険は契約者が死亡した場合は、積立金の支払いが免除される保険が付いています。

「万が一、大黒柱に何かあっても安心です」という保険です。

ということは、最大で192万円の死亡・高度障害保険に10年間加入しているということですね~

この保険を一般的な生命保険で加入した場合、いくらくらいの支払いになるのでしょうか?

シミュレーションしてみましょう~

↑の図は、35歳・男性・死亡・高度障害保障を保障額200万円でシミュレーションした結果です。

月付きの支払いは380円です。

学資保険の支払期間は10年なので、この保険に10年入っても45,600円です。

実際に契約者が生存していた時に支払った分は戻ってこないので、この保険よりも保証は薄いということです。

実際に保障される金額は毎月減っていくので、半分の月々190円くらいの価値しかないかもしれませんね~(^-^;

この安い保険のために「学資保険」を選ぶ理由にはなら無さそうですね~(^-^;

投資のリスクはコントロール出来る

NISAで投資をしても元本保証ではありません。

元本割れのリスクはありますが、今回の大学資金のように長期的な運用の場合、リスクを最大限抑えることが出来ます!

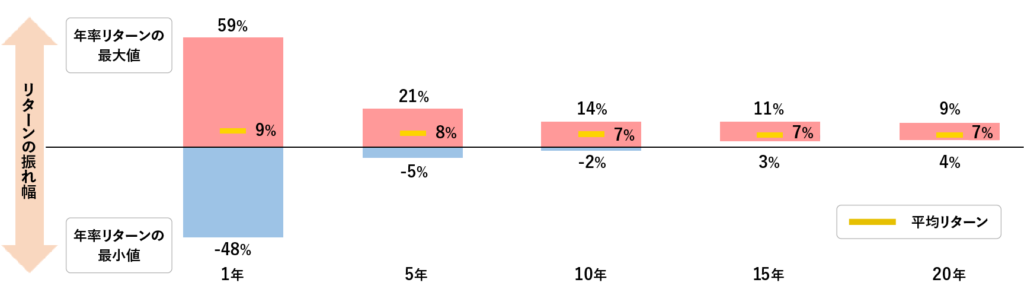

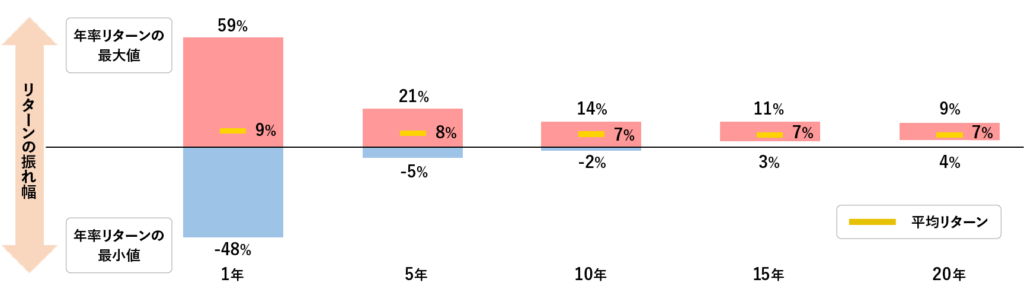

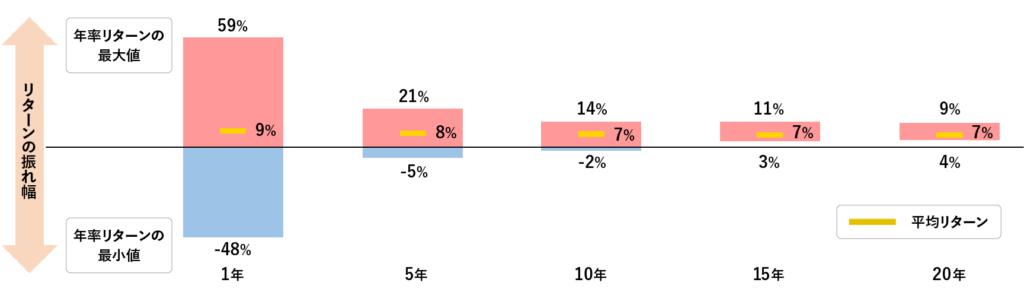

↑は投資信託(オール・カントリー)の投資期間と年率リターンの振れ幅を示したグラフになります。

投資をして1年後は、最もリターンの高かった時は+59%、逆に最も悪かった時は-48%という結果です。

1年以内はリスクとリターンの振れ幅が大きく、ギャンブル性の高い投資となります。

しかし、年数を重ねるごとに振れ幅は小さくなり、15年以上になると最も悪かった15年間でも+3%のリターンを得ることが出来ます!

黄色のラインが平均リターンです。

このグラフから、1987年以降の全世界株(オール・カントリー)の平均リターンは7%だということが分かります。

1年目は振れ幅が大きいですが、5年保有でかなりリスクが低くなり、15年保有で元本割れのリスクはほとんど無いということが分かります。

「投資はリスクがある」というのは間違いありませんが、長期保有することでリスクを回避することが出来ます。

基本的に株価はキレイな右肩上がりではなく、ジグザグしながら動いていきます。

一時的にドカンと下がることもありますが、元本割れの時に投資を辞めなければ、必ず株価は戻って来るということです!

長期目線で大学費用を用意していきましょう~(^.^)

学資保険を契約している方へ

既に学資保険に加入されている場合でも、残りの期間が5年以上あるならNISAに切り替えた方が得な場合が多いと思います。

もちろん株価は読めないので「絶対得です」とは言えませんが、5年の株価の振れ幅は+21~-5%(平均9%)なので、私なら乗り換えると思います。

学資保険の契約会社に連絡し、「今解約した場合いくら戻るか?」問い合わせてみましょう~

例えは↑の例のように、10年かけて192万円を払い込みをしているとします。

そこから3年が経過し残り5年で途中解約した場合、返戻金が150万円だったとします。(返戻金は全く分からないので一例としてお考え下さい)

その150万円を5年間、NISAでオール・カントリーに投資し、4年に分けて取り崩してみましょう~

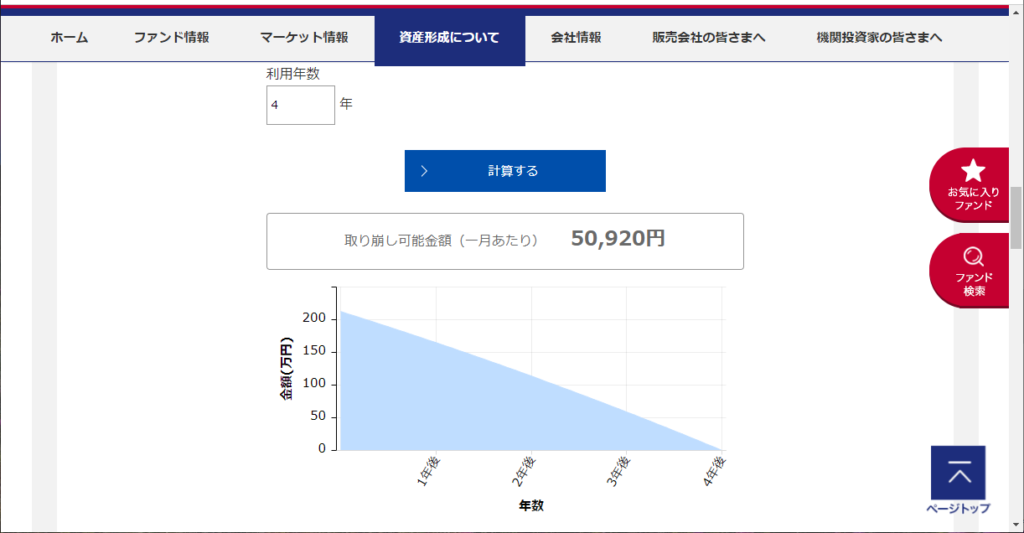

結果はコチラ↑

5年後に212.6万円になり、その後4年で取り崩す場合、月々50,920円受け取れます。

ということは、4年で244.4万円受け取れる計算になります。

仮計算ですが、学資保険で手数料をガッツリ取られ150万円になったとしても、5年あれば学資保険よりも40万円以上増える計算になります。

お子さんが18歳になるまでに5年以上ある方は、一度保険会社に確認してみましょう~

取り崩すタイミングで暴落していたら・・・

NISAは株式投資なので、取り崩しのタイミングで暴落する可能性は否めません。

ただし、オール・カントリーは1銘柄に集中投資しているわけではなく、約3000銘柄に分散して投資しているため、倒産して紙クズになることはありません。

過去のチャートように、暴落しても長期的には右肩上がりで株価は必ず戻ってきます。

また、1987年以降は5年以上の保有では、最悪でも-5%のリスクです。

過去のチャートを見ると、暴落から2,3年引き落としを先延ばし出来れば、株価は相当戻ってきそうです。

大学費用の2,3年分の余剰資金があれば、株は売却せずに余剰資金から先に使いましょう~

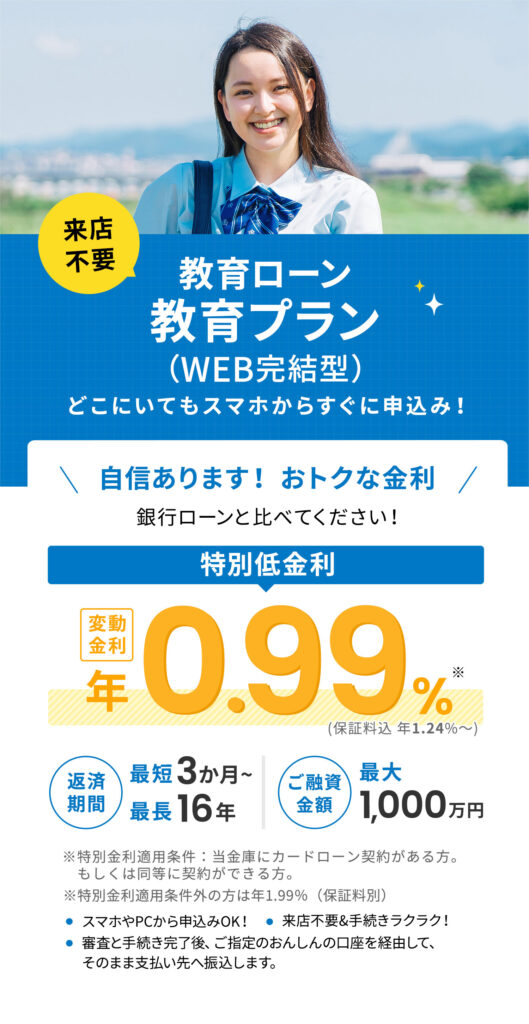

株は暴落、余剰資金も厳しい状況になった場合は、「教育ローン」で乗り切るという手もあります!

金利は各銀行によって様々ですが、来店せずネット申し込みの方が金利が安いようです。

ネットをフル活用しましょう~

教育ローンの金利の方が、オール・カントリーの年利よりも低いので、教育ローンを借りながら株価が上がって来るのを待った方がお得ということです!

私もNISAで子ども2人分の大学資金を運用していますが、株価が上がっていようが下がっていようが、教育ローンを使うことを考えています。

やや上級者的なやり方なのですが、「暴落時は教育ローンを使う」という対策が出来れば、5年以内に大学進学を控えている方でも、NISAを利用しても大丈夫だと思います。

プランBやプランCを考えておくと、何が起こっても落ち着いて対応できますよ~(^.^)

NISAはネット証券を使おう

最後に、NISAは証券会社や銀行や郵便局などで始めることが出来ます。

おすすめは「楽天証券」または「SBI証券」のネット証券です。

銀行や郵便局の窓口で開設するのはやめましょう~

理由は、窓口担当の営業にかかり、変な保険をすすめられたり、NISAでも手数料の高い投資信託や個別株をすすめられたりするからです(^-^;

詳しくはコチラの両学長の動画をご覧ください↓

まとめ

いかがだったでしょうか?

NISAは年間360万円まで、最大1,800万円まで利益に税金が掛らないという、超お得な制度です。

大学資金以外にも、資産形成に使わない手はありません。

ちなみに、大学資金を500万円用意したとして、お子さんが大学に行かず就職したとします。

500万円は使わずにNISAでお子さんが60歳になるまで運用し続けると・・・

なんと18歳時点での500万円が、60歳時点では9,377万円になります(^.^)

もう1年ガマンすると1億円超えます!

複利(利子にも金利が付く)の力は絶大です(笑)

年利7%というのは、10年で元金が約2倍になります。

お子さんを大学に行かせて、「将来就職や給与面で有利になるように・・・」というのも1つの方法ですが、そこそこ大きなお金を何十年という単位で長期運用することも、将来お子さんにとって有利になります。

いろいろな選択肢を知っているだけで、心に余裕を持てたり、損しなくなります。

今の時代は人に聞かなくても、有益な情報をネットで知ることが出来ます。

ぜひ一緒に学んでいきましょうね~(^.^)

今回はこのへんで~

ではまた~(^^)/~

コチラの記事もおすすめです↓

コメント